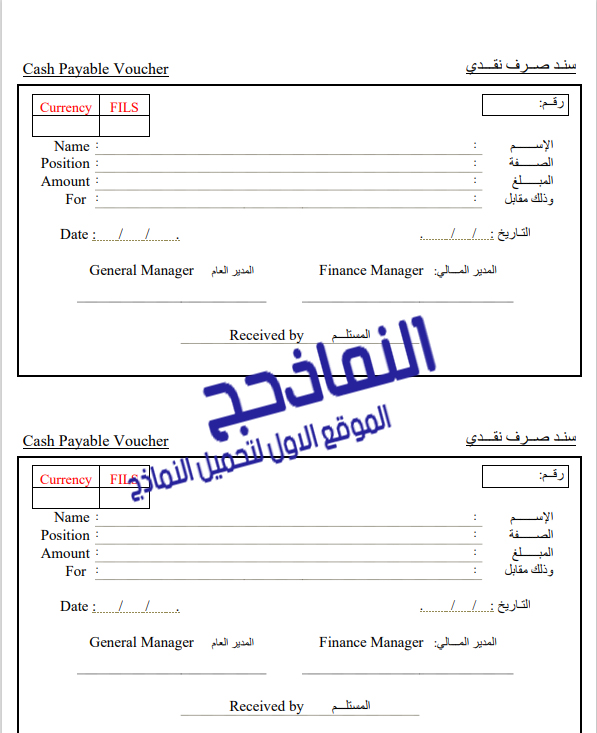

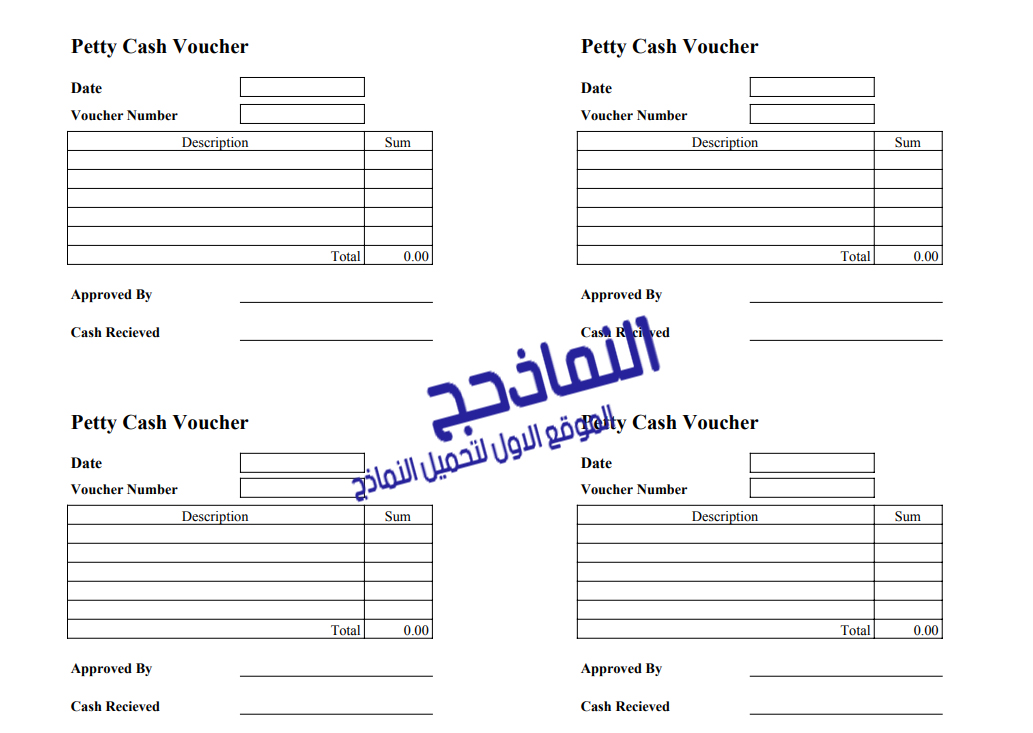

نموذج سند صرف نقدية [مالي] النفقات هي مكون رئيسي وعامل مؤثر في إثبات جودة العملية المحاسبية وتحديد صافي الربح والخسارة في نهاية السنة المالية، لذلك، كان من الضروري تخصيص هذا المقال لمناقشة أحد أعمدة إدارة النفقات، وهو نموذج سند صرف نقدية [مالي]، ما هو تعريفه؟ وكيف يمكن إنشاؤه؟ وما الفرق بينه وبين سند القبض؟ والمزيد في هذا الدليل الشامل.

نموذج سند صرف نقدية [مالي]

سند الصرف أو القسيمة الدفع هو وثيقة تصدرها أمين الصندوق بناء على طلب صرف نقدي لصالح شخص معين، سواء كان ذلك موردًا أو دائنا للمؤسسة، بهدف توثيق توقيت وجهة صرف الأموال من الخزينة، يستخدم سند الصرف، سواء كان نقديا أو عبارة عن شيكات، في عدة حالات مثل الشراء، أو سداد الديون المالية، أو منح السلف، وغيرها من العمليات المالية، يجب أن يتضمن سند الصرف ثلاث نسخ:

- الأولى: تسلم للطرف المستلم للمبلغ.

- الثانية: ترفق مع الوثائق.

- الثالثة: تسجل في السجلات وتعتبر نسخة احتياطية.

نموذج سند صرف قابل للتعديل

word

نموذج سند صرف بالانجليزي

word

صيغة وعناصر سند الصرف

صيغة سند الصرف وعناصره ليست ثابتة، بل تختلف من مكان لآخر، ومع ذلك، هناك مجموعة من البيانات والعناصر التي يجب توفرها في نموذج سند صرف نقدية [مالي] لكي يكون مستوفيا لشروط اعتماده كوثيقة محاسبية، هذه العناصر هي:

- عنوان الوثيقة: يجب أن يحتوي سند الصرف على عنوان يميزه عن غيره من المستندات المحاسبية.

- رقم سند الصرف: يجب ترقيم سندات الصرف لسهولة الرجوع إليها في حال المراجعة أو التدقيق.

- تاريخ الإصدار: يجب تضمين تاريخ إصدار سند الصرف.

- اسم الشركة: يجب كتابة اسم الشركة المصدرة لسند الصرف على الصفحة، عادةً في أعلى يمين الصفحة أسفل الشعار.

- اسم المستلم: يجب تحديد اسم الشخص الذي تم صرف المبلغ له، حتى إذا كان مندوبا عن شركة مثلا، يجب كتابة اسم المستلم.

- المبلغ: يجب ذكر القيمة المالية بالتفصيل أرقاما وكتابة.

- رقم الشيك: في حال كانت النقدية مستلمة عبر شيك، يجب ذكر رقم الشيك.

- سبب الصرف: يجب شرح سبب صرف المبلغ.

- توقيع أمين الصندوق: يقوم أمين الصندوق بتوقيع أمر الصرف للموافقة عليه.

- توقيع المستلم: يقوم المستلم بالتوقيع على سند الصرف كدليل على استلامه للنقدية أو الشيك.

طرق الدفع المتاحة في نموذج سند القبض المالي

يمكن الدفع بعدة طرق مختلفة في نموذج سند القبض المالي، وجميعها شرعية وتثبت عملية تحويل الأموال من شخص لآخر بشكل فوري أو مستقبلي، ومن هذه الطرق:

- الدفع النقدي الفوري عند توقيع السند، مع إمكانية الاتفاق على دفعات متعددة.

- استخدام شيك مستقبلي بالمبلغ المطلوب، مع تحديد تاريخ استحقاق السداد، وهذا يعرف بشيك مؤجل.

- شيك مستحق، حيث يمكن لصاحبه صرفه مباشرة من البنك بعد استلامه.

- استخدام بطاقة الائتمان للدفع عبر إدخال رقمها.

- تحويل الأموال من حساب بنكي إلى آخر.

- الدفع المتعدد، حيث يتم استخدام عدة طرق دفع في نفس الوقت.

الفرق بين سند القبض وسند الصرف

- سند الصرف وسند القبض هما وثائق محاسبية أساسية في أي منظمة، حيث يهدف كلاهما إلى تسجيل المعاملات المالية، لكنهما يختلفان في نوع المعاملة التي يسجلانها.

- سند الصرف يعد لإثبات صرف مبالغ نقدية أو شيكات، مما يجعل خزينة المؤسسة تكون في حالة دائنة عند استخدام سند الصرف، مما يؤثر سلبا على الخزينة، بينما سند القبض يعد لإثبات استلام مبالغ نقدية أو شيكات، مما يجعل خزينة المؤسسة تكون في حالة مدينة عند استخدام سند القبض، وبالتالي يكون تأثيره إيجابيا على الخزينة.

وفي الختام، أصبحت أنظمة المحاسبة الإلكترونية، أكثر قبولا وانتشارا نظرا لفعاليتها العالية في معالجة العمليات المحاسبية بدقة، خاصة تلك المتعلقة بالمصروفات، إن إدارة هذا الحساب الحساس تتطلب تنظيما جيدا لضمان تحقيق الأهداف المالية للإدارة.

![قوالب دعوات زفاف فارغة [كروت دعوة] pdf و word و doc](https://elnmuzj.com/wp-content/uploads/2024/04/Untitled-1-38-320x180.jpg)